こんにちは。ファイナンシャルプランナーのTABO(@tabosuuuu)です。

2022年12月、2024年からNISA制度が新しくなることが発表されました。

この発表内容が非常に良い内容であったため、ネットを中心に盛り上がりを見せています。まだ税制改正大綱の段階であるため、今後変更があったりこれから詳細がわかってくる部分がありますが、現段階でわかっている改正内容をまとめ、何がすごいのかということをFPの目線で解説していきます。

改正を控える2023年はどのようにNISAと付き合っていくべきかということも、よくある質問への回答という形で解説していきますので、

- NISAって何が改正されるの?

- 改正の何がそんなにすごいの?

- 2023年はどうすればいいの?

という人の疑問が解消できるはずです。

なお、現行のNISAについて、TABOブログでは「一般NISA」ではなく「つみたてNISA」を一貫しておすすめしているため、「現行のつみたてNISA」と「2024年からの新NISA」を比較しながら解説していきます。

新NISAのすごいところ7選

2022年12月に発表された令和5年度税制改正大綱にて2024年からNISAが新しくなることが発表されました。

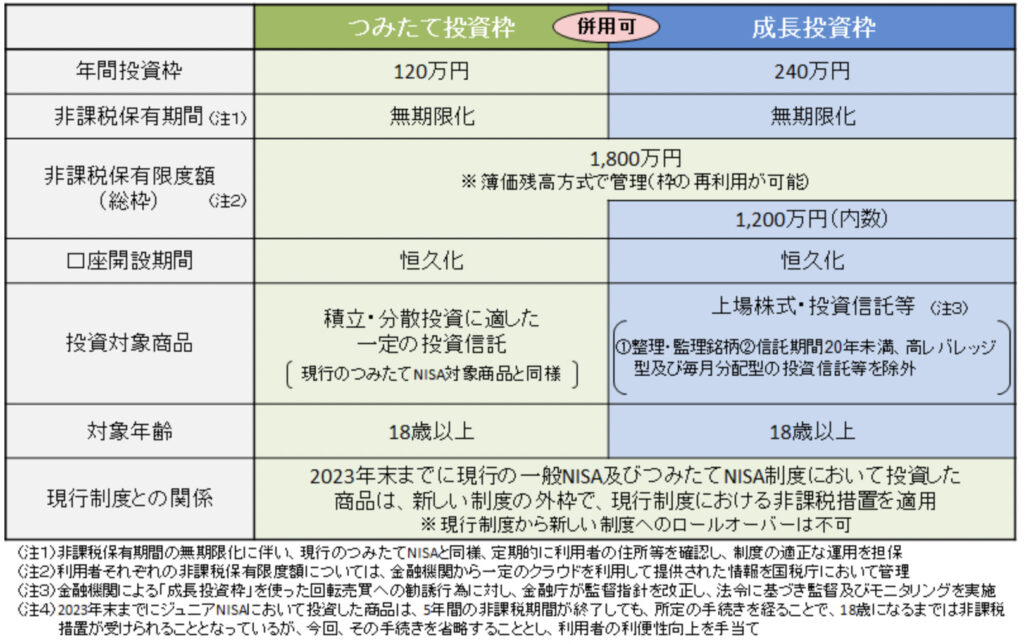

金融庁が発表している新NISAの概要は以下の通りです。

ネット上でもこの画像は多く上がっているため見たことがある人も多いと思いますが、なぜこの改正内容がすごいのかを説明していきます。ここまで多くの注目を浴びているのは以下の7つの理由があるからです。

- 年間投資枠:40万円→360万円

- 非課税保有期間:20年→無期限

- 投資可能期間:2042年→無期限

- 非課税保有限度額:800万円→1,800万円

- 現NISAと新NISAは併用可能

- 売却により非課税投資枠が復活する

- つみたてNISAと一般NISAが一本化

順番に見ていきます。

年間投資枠:40万円→360万円

新NISAのすごいところ7選の1つ目は「年間投資枠が40万円→360万円に引き上げられること」です。

今回の改正はどれもが目玉と言える大きな良い改正ですが、その中でも順位を付けるならば年間投資枠の引き上げが1番の目玉改正と言えます。

つみたてNISAでは、年間投資枠は40万円のため、枠を使い切ろうとしても月3万3,333円しか投資できません。もちろん「月3万3,333円も投資できない」という人も多くいると思いますが、最近の投資ブームも重なり「もっと投資したい!」と思う人も多いです。

実際に、よくある質問として「つみたてNISAを満額した後は何をすれば良いですか?」が増えている現状があります。

新NISAでは年間投資上限額が360万円に引き上げられます。正確には、

- つみたて投資枠:120万円

- 成長投資枠:240万円

ですが、他の改正ポイントとして

- つみたて投資枠と成長投資枠は併用可

- 成長投資枠でも投資信託を積立可

ということがあるため、優良なインデックスファンドに年間360万円も投資することができます。

年間360万円ということは月30万円です。これならば多くの人が年間投資枠を使い切ることは難しく、自分のペースで最大限非課税投資をすることができます。

新NISAのすごいところ7選の1つ目であり改正の最大の目玉は「年間投資枠が40万円→360万円に引き上げられること」です。

非課税保有期間:20年→無期限

新NISAのすごいところ7選の2つ目は「非課税保有期間が20年から無期限になること」です。

この改正もすごいです。

つみたてNISAは非課税保有期間が20年となっています。

ここは勘違いされる人が多いところですが、非課税枠全体が20年間非課税なのではなく、その年投資した枠が20年間非課税ということです。

2022年に40万円積み立てたならば、2022年の40万円は2041年までの20年間非課税であり、2023年にも40万円積み立てたならば、2023年の40万円は2042年まで非課税ということです。

投資枠全体がつみたてNISAを始めた年から20年間非課税であると多くの人が勘違いしていますので注意してください。あくまでもその年の枠が20年間非課税となります。

新NISAではこの非課税保有期間が無期限となります。

つみたてNISAでは20年を経過すると自動で課税口座に移管されることになっていました。移管されるのは簿価(取得額)ではなく時価(現在額)です。そのため、20年経過したタイミングでリーマンショックや新型コロナウイルスのような大暴落に当たってしまうと、せっかく20年間運用してきた非課税投資枠が安い価格で課税口座に移ってしまうリスクがありました。

具体的には、2022年の40万円が2041年に大暴落して30万円の状態で課税口座に移管されてしまうと、その後40万円に戻ったとしても、30万円→40万円の10万円に対して税金がかかってしまうということです。

きっと投資後15〜20年のタイミングで、「もうすぐ非課税期間を終える枠をいつ売却すべきか」ということに多くの人が頭を悩ませることになっていたことでしょう。

一方、2024年からの新NISAの非課税保有期間は無期限なので、非課税保有期間終了時の時価を気にして売却タイミングを意識する必要はなく、自身がお金が必要になったタイミングで売却すれば良いことになります。

新NISAのすごいところ7選の2つ目は「非課税保有期間が20年から無期限になること」です。

投資可能期間:2042年→無期限

新NISAのすごいところ7選の3つ目は「投資可能期間が2042年から無期限になること」です。

現在のつみたてNISAの投資可能期間は2037年までであり、当初予定していたNISAの改正で2042年までになるはずでした。

つみたてNISAは2018年に始まった制度であるため、投資可能期間が2042年までだと最大でも40万円×25年で1,000万円までしか投資できず、投資開始年が遅れるほど生涯で投資できる最大投資額が年々40万円ずつ下がってしまっていました。

新NISAでは投資可能期間が無期限になります。

投資可能期間が無期限だと無限に非課税投資できるかというとそうではなく、後述しますが、非課税限度額は1,800万円までとなっています。それでも、2018年の開始直後から始めても最大1,000万円までだったことを考えると大幅な増額ですし、投資可能期間が無期限であることで「今年の枠を使い切らないともったいない」と思う必要がなくなります。

これまでは今年の枠を使い切らないともったいないという理由で無理して満額投資していた人もいるかもしれませんが、使い切ろうとせずに自分のペースで積み立てられるということも大きな良い改正と言えます。

新NISAのすごいところ7選の3つ目は「投資可能期間が2042年から無期限になること」です。

非課税保有限度額:800万円→1,800万円

新NISAのすごいところ7選の4つ目は「非課税保有限度額が800万円から1,800万円になること」です。

つみたてNISAは非課税期間が20年間のため、「同時に保有できる非課税投資枠(=非課税保有限度額)」は800万円でした。

あれ、さっきつみたてNISAの最大投資額は2018年に始めた場合の1,000万円と言ってなかったかー

と思われた方。するどいです。

この「非課税保有限度額」という表現が非常にわかりづらく、さらには「生涯非課税限度額」なんて言ったりもするので、「結局つみたてNISAで投資できる限度額はいくらなのか」がわからなくなって混乱している人はとても多いです。

つみたてNISAを2018年に始め満額を20年積み立てた場合は、2037年時点で非課税投資枠を800万円持っていることになり「非課税保有限度額」は800万円になります。

この状態で2038年につみたてNISAをしようとするとどうなるのか。

2018年に積み立てた40万円は時価で課税口座に移され、2019年から2038年に非課税投資した800万円が「非課税保有限度額」となります。

一方、その人が使用した「生涯で投資できる通算の非課税投資枠」は2018年から2038年の21年間で840万円となります。

「非課税保有限度額」というのが、「同時に保有できる非課税投資枠」なのか「生涯で投資できる通算の非課税投資枠」なのかを理解することが非常に重要です。

つみたてNISAが800万円で新NISAは1,800万円というのは、前者の「同時に保有できる非課税投資枠」のことです。

後者の「生涯で投資できる通算の非課税投資枠」というのがつみたてNISAだと2018年から始めた場合の1,000万円であり、新NISAは後述する「売却により復活する枠」を利用することで実質無制限となります。

新NISAのすごいところ7選の4つ目は「非課税限度額が800万円から1,800万円になること」です。

現NISAと新NISAは併用可能

新NISAのすごいところ7選の5つ目は「現NISAと新NISAは併用可能であること」です。

新NISAが発表されてから多くの質問がネット上に溢れています。

その中でも多い質問が「現NISAはどうなるんですか?」というものです。

回答は「現NISAと新NISAは併用できる」というものです。しかし、併用可能と言っても2024年以降も現NISAにも投資できるわけではなく、2023年までに投資したつみたてNISAの投資枠は投資から20年間は非課税ということです。

2023年に投資する40万円は2042年まで非課税だし、2022年に投資した40万円は2041年まで非課税で運用できます。だからと言って現NISAで投資している枠があっても新NISAで投資できる枠が減るわけではないということがポイントです。

もしも2018年からつみたてNISAをしている場合、2023年には最大240万円の非課税投資枠を持っていることになります。それでも、新NISAでは最大1,800万円の非課税投資枠を持つことができるため、「同時に保有できる非課税投資枠」が最大2,040万円になるということです。

新NISAが始まるからと言って、現NISAをしている人へのデメリットは何もなく現NISAをしていることでよりお得に新NISAに投資ができます。

そのため、新NISAが始まるのは2024年ですがNISAを始めるのを2024年まで待つのではなく、2023年からつみたてNISAを始め、2023年の投資枠40万円をしっかり使い切ってから2024年の新NISAを始めるというのが1番良い使い方になります。

新NISAのすごいところ7選の5つ目は「現NISAと新NISAは併用可能であること」です。

売却により非課税投資枠が復活する

新NISAのすごいところ7選の6つ目は「売却により非課税投資枠が復活すること」です。

現NISAのデメリットは売却すると非課税投資枠が消滅することでした。

例えば、ある年に既に40万円の投資枠を使い切った状態でこのうちの20万円分を売却したとしても、追加で20万円投資できるようにはならないのが現NISAです。

NISAのメリットとして、お金が必要になったらいつでも現金化できるということがありましたが、いつでも現金化できるのはメリットでも、現金化してしまうとその非課税枠は消滅してしまいます。

一方、新NISAは売却すると非課税投資枠が復活します。

同時に保有できる非課税投資枠は1,800万円となっていますが、保有資産を売却することで追加で投資することができます。

新NISAの解説サイトを見ると、生涯投資限度額といった表現がされているので、1,800万円以上はNISA枠で投資できないと思われる人も多いですが、売却を上手に使うことで生涯の投資額は2,000万円にも3,000万円にもすることができます。

ただし、投資の基本はあくまでも長期保有であるため、売り買いを繰り返すのではなく、本当にお金が必要になったときにだけ売却し、その後、また投資をする余裕が出てきたら復活した非課税投資枠を使用するという使い方が良いと思います。

新NISAのすごいところ7選の6つ目は「売却により非課税投資枠が復活すること」です。

つみたてNISAと一般NISAが一本化

新NISAのすごいところ7選の7つ目は「つみたてNISAと一般NISAが一本化すること」です。

現NISAでは、『投資信託のみ、年間40万円、非課税期間20年』の「つみたてNISA」と、『個別株にも投資でき、年間120万円、非課税期間5年』の「一般NISA」がありますが、併用はできないためどちらかを選ぶ必要があります。

TABOブログでは元々投資信託の積立投資を推奨していることもあり「つみたてNISA」をおすすめしていますが、新NISAでは「つみたてNISA」に相当する年間120万円の「つみたて投資枠」と、「一般NISA」に相当する年間240万円の「成長投資枠」を併用することができます。

そのため、年間120万円を投資信託で積み立てて、240万円を個別株やETFに投資するということができます。

一方で、よくある質問として「成長投資枠でも投資信託を積み立てることができるか?」という質問があります。

回答は「成長投資枠でも投資信託を積み立てられる」です。

前述している通り、TABOブログでは個別株やETFではなく投資信託を推奨しています。

そのため、つみたてNISAと一般NISAが一本化され、投資信託と個別株どちらもNISAで投資できることはたしかにメリットではありますが、成長投資枠も含めて年間最大360万円を投資信託に積み立てるということをTABOブログではおすすめします。

新NISAのすごいところ7選の7つ目は「つみたてNISAと一般NISAが一本化すること」です。

よくある質問

税制改正大綱で新NISAの発表がされてからネット上では様々な質問が挙がっています。

よくある質問に回答していくのであなたの疑問も解消されるかもしれません。

上記で説明したすごいところ7選と重複するところもありますがご覧ください。

現NISAはどうなる?

新NISAと併用できる。2023年までに投資した現NISAの非課税枠は20年間非課税運用できる。2022年の投資枠は2041年まで非課税、2023年の投資枠は2042年まで非課税となる。ただし、2024年以降は現NISAで新規に積み立てすることはできない。

成長投資枠でも投資信託を積み立てられる?

積み立てられる。つみたて投資枠と合わせて年間360万円まで投資信託を積み立てられる。

成長投資枠で個別株にも投資した方が良い?

成長投資枠も投資信託が良い。

満額積み立てられなくても新NISAをした方が良い?

可能な範囲で積み立てれば良い。投資可能期間が無期限になるため今年の枠を使い切れなくてももったいないと思う必要はない。

iDeCoと新NISAはどちらが優先?

新NISA優先。年間360万円積み立てられる人や1,800万円積み立てた人はiDeCoを検討すれば良い。

iDeCoを始めている人はどうすれば良い?

そのままでも良いが、新NISAの枠(年間360万円)が余りそうならばiDeCoの資金も新NISAに回した方が良い。iDeCoはやめることはできないが拠出の休止はできる。なお、休止すると毎月の手数料を少し下げることができる。

2023年はつみたてNISAをやめるべき?

2023年もつみたてNISAはやるべき。新NISAを始めても2023年の40万円は2042年まで非課税。新NISAの非課税枠が減ることもない。

2023年は課税口座での投資はやめるべき?

新NISAの枠(年間360万円)が余りそうならば新規投資はやめるべき。既に課税口座に積み立てている人で気になる人は2023年はつみたてNISAのみにして、余剰資金は新NISAに備えても方が良いが、せっかく課税口座でも積立投資をしているならばわざわざやめなくても良い。ただし、2024年からは新NISAの枠上限(360万円)までは課税口座で積立投資をするべきではない。

2023年に課税口座の商品は売却すべき?

どちらでも良いがどちらかと言うと売却すべきではない。課税口座を売却してその資金を新NISAに充てるべきという意見も多いし、その意見には賛同するが、「じゃあいつ売却する?」という問題が出てくる。特に、2022年から外国株式インデックスファンドに投資を始めた人は、現在マイナスになっている人が多いため売り時に迷うはず。自分で自信を持って売却するタイミングを判断できるようになるまではそのままにしておくことをおすすめする。

おわりに

今回は、【2024年改正】NISAの改正内容と新NISAのすごいところをFPがわかりやすく解説!ということで、新NISAの何がすごいのかということを中心に解説しました。

新NISAのすごいところ7選は以下の通りです。

- 年間投資枠:40万円→360万円

- 非課税保有期間:20年→無期限

- 投資可能期間:2042年→無期限

- 非課税保有限度額:800万円→1,800万円

- 現NISAと新NISAは併用可能

- 売却により非課税投資枠が復活する

- つみたてNISAと一般NISAが一本化

予定通り2024年からNISAが改正されれば、NISAをやっているかやっていないかで、今後の資産の増え方に大きく差が出るようになります。

投資期間が無期限となるため、投資枠を満額使う必要もなく、自身のペースで無理なく積み立てていくことで、お金のために働かない自由な人生に近づいていきます。

まだつみたてNISAをやっていない人は2023年につみたてNISAを始めて新NISAに備えましょう。

最後までご覧いただきありがとうございました。ではまた。